Seguro De Vida Después De Los 50: Cómo Elegir Una Póliza Accesible

Encontrar un seguro de vida accesible puede ser difícil, pero conocer sus opciones es el primer paso para encontrar una póliza adecuada para usted.

Tabla de Contenidos

Piénselo bien: Determine la mejor compra para usted

Si está pensando en obtener una póliza de seguro de vida a su edad, deberá pensar cuidadosamente qué quiere de su póliza. ¿Desea dejar dinero en efectivo a sus seres queridos o asegurarse de pagar los gastos finales para que ellos no tengan que hacerlo?

Decidir qué tipo de póliza necesita, cuánta cobertura debe tener, por cuánto tiempo la necesita y cuánto puede pagar, le ayudará a seleccionar la póliza adecuada para usted y su familia, por si algo le pasa.

Beneficios

Las personas con familias jóvenes a menudo utilizan el seguro de vida para sostenerlos cuando ya no puedan hacerlo. Quieren asegurarse de que su cónyuge e hijos puedan continuar con la vida a la que se han acostumbrado.

Pero una vez que usted ha llegado a los 50, las cosas cambian.

Aun así, tiene sentido sostener a sus beneficiarios en algunas áreas. Por ejemplo, las familias sienten una serie de fuertes emociones durante el fallecimiento de un ser querido y los altos costos de los funerales pueden exasperarlos. Es por eso que mucha gente que no siente la necesidad de dejar el pago de una gran cantidad a los beneficiarios sí dispone de una póliza de seguro de vida para pagar sus gastos funerales.

Y si incurrió en algunas facturas médicas, es una buena idea dejarles a sus beneficiarios el dinero suficiente para liquidarlas. Ocurre lo mismo con las facturas sin pagar como las de servicios, pagos de auto y otros gastos normales de la vida.

Dependientes financieros

Si hay otros que aún dependen de usted financieramente, debería considerarlos al pensar en un seguro de vida. Por ejemplo, su cónyuge, hijos o hermanos pueden depender de usted para apoyo financiero. Cuando compra una póliza de seguro de vida, puede designar los beneficiarios y asegurarse de que estén bien aun después de que usted fallezca.

¿Cuánto necesita?

Determinar qué cantidad necesita en un seguro de vida es diferente para cada persona. De hecho, si su objetivo al obtener una póliza es estar seguro de que se paguen sus gastos finales, puede comprar una póliza con beneficios desde $10,000.

Por otro lado, si quiere sostener financieramente a alguien por un periodo de tiempo significativo, necesitará comprar una póliza por mucho más. Para determinar cuánto, calcule la cantidad que la persona necesita para vivir y base su decisión en eso.

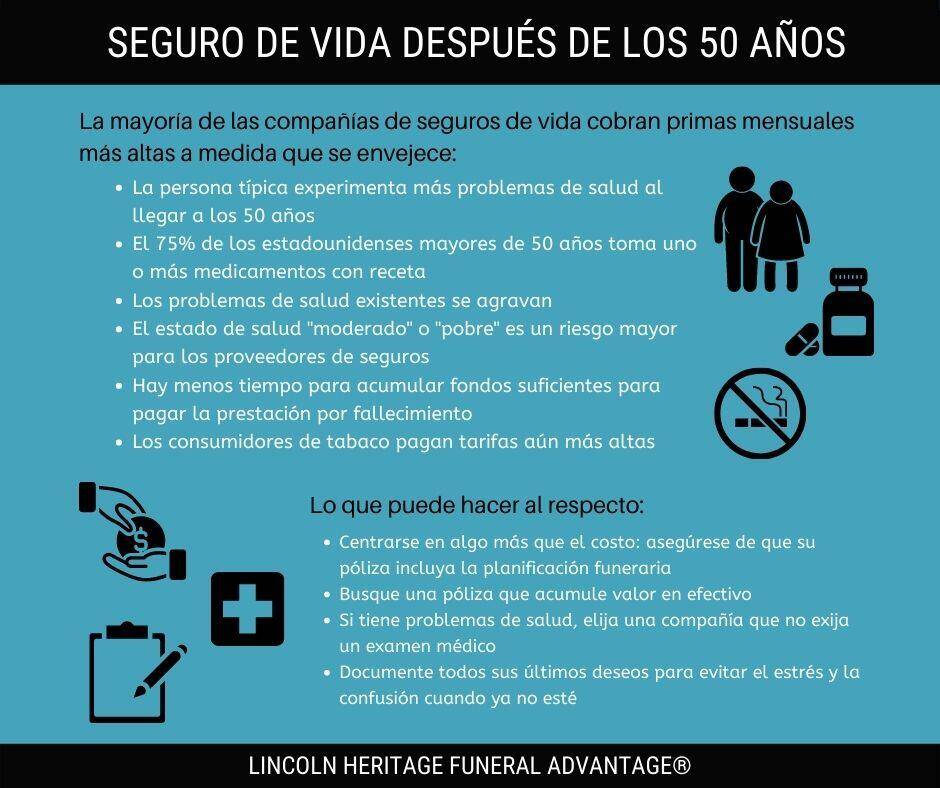

Por qué el seguro de vida es más caro después de los 50

La mayoría de las compañías de seguros de vida cobran primas mensuales más altas a medida que usted envejece. Hay varias razones para esto, pero la mayoría de las razones se centran en el hecho de que la mayoría de las personas experimentan más problemas de salud una vez que llegan a los 50. De hecho, aproximadamente el 75 por ciento de las personas de más de 50 en Estados Unidos toman uno o más medicamentos recetados regularmente.

Si usted tiene un problema de salud existente, calificar para un seguro de vida puede ser difícil, dependiendo de la gravedad de la condición. Y si tiene salud “moderada” o “deficiente”, podría ser considerado de más alto riesgo para los proveedores de seguro. Para compensar este riesgo adicional, las compañías de seguro cobran primas más altas para garantizar que tienen suficientes fondos acumulados para pagar el beneficio por muerte si el asegurado falleciera prematuramente.

El uso de tabaco es otra razón común para primas más altas. Si tiene más de 50 años y fuma o ha fumado cigarrillos o masticado tabaco, puede esperar una prima más alta de seguro. Los fumadores son más propensos a desarrollar enfermedades del corazón, cáncer de pulmón o tener un infarto cerebral que los no-fumadores. Debido a estos riesgos de salud agregados, los usuarios de tabaco pagan tarifas más altas.

Qué debe buscar en un seguro de vida accesible

Si va a comprar un seguro de vida por primera vez, comience por evaluar qué obligaciones tiene. ¿Hay alguien que depende financieramente de usted? ¿Tiene deudas pendientes como una hipoteca o un pago de automóvil? Pregúntese a usted mismo, “¿A quién (o qué) estoy tratando de proteger con esta póliza?” Responder esta pregunta le ayudará a saber qué debe buscar en su póliza de seguro de vida.

¿Está tratando de reemplazar el ingreso que su familia perdería si usted falleciera? ¿Quiere cubrir los costos funerarios? ¿Liquidar una hipoteca? Busque una póliza que pueda solucionar esas necesidades específicas si usted falleciera.

Comprar un seguro de vida es muy parecido a comprar un auto nuevo: Los precios de varios modelos pueden ser relativamente parecidos, pero las características específicas pueden variar significativamente. Al buscar la cobertura, compare cuidadosamente los beneficios que ofrece cada proveedor de seguro. No elija automáticamente un seguro de vida de bajo costo solo porque el precio es atractivo. Puede haber una póliza con características más acordes con sus necesidades aunque sea más costosa.

Debido a que las primas son más altas para aquellos de 50 años de edad o más, encontrar un seguro de vida accesible puede ser un reto. Elija una póliza que razonablemente pueda pagar ahora, mañana y en el futuro previsible. Sus circunstancias podrían cambiar en cualquier momento, así que es importante elegir algo que no se convertirá en una carga. Tener que cancelar una póliza porque es muy costosa puede hacer que pierda las primas que ya ha pagado y puede afectar su capacidad de calificar para cobertura más adelante si su salud cambia.

Por eso es tan importante estar seguro que la cobertura que elija es accesible.

Consideraciones - Sin examen médico

Algunas compañías de seguro de vida ofrecen pólizas que no necesitan que los solicitantes se sometan a un examen médico. Esto puede ser importante para aquellos de más de 50 años porque esta es la edad en que generalmente comienzan a surgir los problemas de salud.

Cuando busque este tipo de póliza, busque pólizas que sean de emisión simplificada o que ofrezcan aprobación garantizada.

Al comprar una póliza de emisión simplificada, tendrá que contestar unas cuantas preguntas médicas en la solicitud, pero no tendrá que hacerse un examen médico. Un buen ejemplo de una póliza de seguro de vida simplificada es un seguro de gastos finales.

Compare sus opciones: ¿Cuál es el mejor seguro de vida para personas mayores de 50?

Debería pensar en personalizar su póliza de seguro de vida para su situación específica. Pero antes de que pueda elegir una póliza, necesita entender sus opciones. Puede elegir entre tres pólizas de seguro de vida básicas. Veamos esos tipos para ayudarle a determinar cuál cobertura es la mejor para usted.

Seguro de gastos finales

Dependiendo de sus necesidades y edad, el seguro de vida para gastos finales puede ser el mejor para usted. Tal vez no tenga hijos que necesiten una gran herencia o usted no pueda pagar las altas primas del seguro de vida entera típico –pero quiere hacerse cargo de sus gastos finales en lugar de dejarlos a sus seres queridos. Comúnmente llamado “seguro de entierro” o “seguro funeral”, es un tipo de seguro de vida entera especialmente diseñado para cubrir los gastos finales que usted deje, tales como facturas médicas sin pagar y costos funerarios.

Algunas pólizas de gastos finales son consideradas como seguro de vida económico porque la prima a menudo puede comenzar en tan solo $15 al mes.

Los gastos funerales por sí solos pueden costar hasta $9,000, pero tener aunque sea una póliza pequeña de gastos finales, puede ayudarle a su familia a cubrir estos costos.

Ya que las primas y montos de cobertura generalmente no cambian para las pólizas de vida entera (siempre y cuando pague las primas), el seguro de gastos finales es una excelente opción si tiene más de 50 años o si su salud se deteriora. Sin embargo, entre más tiempo espere para comprar dicha póliza, será más costosa y es más probable que su salud cambiará. Fijar una tarifa de seguro accesible mientras tiene buena salud puede ahorrarle cientos de dólares en el futuro.

El seguro de vida para gastos finales generalmente ofrece montos de cobertura más pequeños que otras pólizas de seguro, haciéndolas más accesibles y fáciles para calificar.

Debido a que el monto de cobertura es más bajo que la mayoría de otros tipos de seguro de vida, algunas pólizas de gastos finales no requieren un examen médico para calificar. Muchas pólizas pueden ser emitidas en base a las respuestas de preguntas de salud en la solicitud de seguro.

Seguro de vida a término

El seguro de vida a término es válido sólo por un “término”. Eso significa que debe hacer solicitud (y calificar) para una póliza nueva cada vez que vence el término. Por ejemplo, si usted compra una póliza de seguro de vida a término de diez-años, una vez que se vence, ya no tiene seguro de vida.

El problema con este tipo de póliza para personas mayores de 50 años se duplica. Se vuelve más difícil calificar para un seguro de vida a término ya que su salud puede cambiar y cada nuevo término se torna más costoso porque usted es mayor cada vez que renueva su término. Las primas del seguro a término pueden variar por miles de dólares dependiendo de su edad de renovación.

Además, la mayoría de las pólizas a término no acumulan valor monetario.

* Tarifas anuales promedio de seguro de vida a término para mujeres*

| Edad | Monto de la póliza | Término de 20 años | Término de 30 años |

| 50 | $250,000 | $473 | $819 |

| $500,000 | $856 | $1,535 | |

| $1,000,000 | $1,630 | $2,927 | |

| 60 | $250,000 | $1,273 | No disponible |

| $500,000 | $2,396 | No disponible | |

| $1,000,000 | $4,651 | No disponible |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

* Tarifas anuales promedio de seguro de vida a término para mujeres*

| Edad | Monto de la póliza | Término de 20 años | Término de 30 años |

| 50 | $250,000 | $364 | $621 |

| $500,000 | $655 | $1,140 | |

| $1,000,000 | $1,174 | $2,142 | |

| 60 | $250,000 | $901 | No disponible |

| $500,000 | $1,667 | No disponible | |

| $1,000,000 | $3,198 | No disponible |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

Seguro de vida entera

En general, el seguro de vida entera suele ser el mejor seguro de vida para personas mayores de 50 años. La cobertura y la prima generalmente siguen siendo las mismas durante la vida de la póliza -siempre y cuando se paguen las primas- y algunos planes pueden acumular valor monetario que puede ser usado más adelante durante la vida de la póliza. El seguro de vida entera a menudo se denomina “seguro permanente” porque no tiene términos de póliza y no tiene que volver a calificar.

Tarifas anuales promedio para pólizas de seguro de vida entera para hombres*

| Edad | Monto de la póliza | Seguro de vida entera |

| 50 | $250,000 | $5,548 |

| $500,000 | $11,036 | |

| $1,000,000 | $2,726 | |

| 60 | $250,000 | $9,111 |

| $500,000 | $18,164 | |

| $1,000,000 | $35,807 |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

Tarifas anuales promedio para pólizas de seguro de vida entera para mujeres*

| Edad | Monto de la póliza | Seguro de vida entera |

| 50 | $250,000 | $4,611 |

| $500,000 | $9,164 | |

| $1,000,000 | $18,021 | |

| 60 | $250,000 | $7,530 |

| $500,000 | $15,001 | |

| $1,000,000 | $29,546 |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

Seguro de vida Universal

Si quiere una póliza de seguro de vida permanente como los productos de seguro de vida entera pero con un poco más de flexibilidad, una póliza de seguro de vida universal puede ser apropiada para usted. Con este tipo de póliza, usted tiene todos los beneficios de una póliza de seguro de vida permanente, pero tiene cierta flexibilidad en cómo la usa.

Por ejemplo, usted puede tener la opción de cambiar sus beneficios para adaptarse a las circunstancias de la vida. Y como el seguro de vida universal también tiene un componente de valor monetario, puede usarla para pagar sus primas si el valor es suficiente para cubrirlas.

Tarifas anuales promedio de seguro de vida universal para hombres*

| Edad | Monto de la póliza | Seguro de vida universal |

| 50 | $250,000 | $4,884 |

| $500,000 | $9,708 | |

| $1,000,000 | $18,828 | |

| 60 | $250,000 | $7,524 |

| $500,000 | $14,988 | |

| $1,000,000 | $29,856 |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

Tarifas anuales promedio de seguro de vida universal para mujeres*

| Edad | Monto de la póliza | Seguro de vida universal |

| 50 | $250,000 | $4,260 |

| $500,000 | $8,460 | |

| $1,000,000 | $16,812 | |

| 60 | $250,000 | $6,552 |

| $500,000 | $13,032 | |

| $1,000,000 | $25,944 |

* Las tarifas estimadas no reflejan las tarifas de ninguna compañía de seguros de vida en particular.

Preguntas frecuentes

El seguro de vida tiene un lugar en cada plan financiero. El propósito de una póliza de seguro de vida es ayudarle a proteger sus activos y sustentar a sus seres queridos cuando usted se haya ido. No es raro que muchos propietarios de seguros de vida re-evalúen sus necesidades de seguro conforme van envejeciendo. La razón es simple: las prioridades de una persona de 30 años difieren significativamente de las de aquellos de 40 0 50 años de edad.

Si está considerando comprar un seguro de vida, aquí hay algunos datos acerca del seguro de vida para personas mayores de 50 años.

¿Las personas mayores de 50 años necesitan seguro de vida?

- Si hay personas que dependen de usted financieramente, podrían tener dificultades para hacer pagos cuando usted se haya ido. Sin un plan de seguro de vida establecido, las facturas básicas pueden quedarse sin pagar.

- Los gastos funerales pueden exceder fácilmente los $9,000, pero no tiene que dejar esta carga financiera a sus seres queridos. Al comprar un seguro de vida, se pueden hacer cargo de sus costos de entierro, gastos médicos y otras facturas pendientes de pagar.

- Si usted planea dejar sus bienes a sus seres queridos, es posible que tengan que pagar impuestos hereditarios. No todos pueden pagar los impuestos y algunas personas tienen que vender artículos personales solo para pagarlos. Pero si los designa como beneficiarios en su póliza de seguro de vida, pueden usar el efectivo para pagar esos impuestos.

- Si deja un negocio a sus beneficiarios, el tener una póliza de seguro de vida en una forma de asegurarse de que tendrán los fondos que necesitan para continuar el negocio.

¿Qué características son útiles en un seguro de vida para mayores de 50 años?

Diferentes tipos de pólizas de seguro incluyen varias características que son útiles en un seguro de vida para mayores de 50 años. Aquí hay una lista de algunas de las características que puede aprovechar.

- Una póliza de prima única, también conocida como póliza liquidada, le permite pagar por la vida de la póliza por adelantado y no tener que preocuparse nunca de las primas mensuales cuando envejece.

- Debido a que su potencial de generar ingresos disminuye con la edad, una característica acelerada le permite pagar más en primas al principio de la póliza y disfrutar de primas más bajas una vez que se jubile.

- El valor monetario de la póliza de seguro de vida entera es de usted, incluso si cancela la póliza. Y es de impuesto diferido.

- Si necesita tomar un préstamo del valor monetario, lo puede hacer.

¿Qué otros tipos de seguro puede considerar?

Ya sea que compre una póliza de seguro a término o de vida entera, puede encontrar varias pólizas que se ajusten mejor a sus circunstancias. Por ejemplo, aquí hay algunos tipos de pólizas de seguros de vida para mayores de 50 años:

- Seguro de vida con sobrevivencia: Esta es una póliza de seguro de vida entera. Cuando las parejas de la tercera tienen un hijo discapacitado, a menudo se preocupan por lo que sucederá cuando se hayan ido. Pero puede comprar este tipo de póliza de seguro de vida para proteger a su hijo una vez que ambos padres se hayan ido. La póliza no se paga hasta que los dos fallecen. Comprar este tipo de póliza es menos costoso que si tuviera que comprar dos pólizas para ambos.

- Seguro convertible: Con este tipo de póliza de seguro, puede iniciar una póliza a término y cuando se venza, puede convertirla en una póliza de seguro de vida entera sin examen médico.

- Seguro a término decreciente: Si su objetivo es sustentar a su familia para que no tengan que liquidar sus deudas, una póliza de seguro de vida a término decreciente puede ayudar. Los pagos comienzan bajos, pero el beneficio por fallecimiento disminuye con el tiempo. Esto es una póliza a término y si liquida sus deudas antes de que fallezca, puede cancelar la póliza.

- Seguro a término renovable anual: Si necesita una póliza de seguro de vida a término por un periodo de años determinado –por ejemplo, unos pocos años antes de retirarse- este tipo de póliza a término se renovará automáticamente sin tener que pasar por el proceso de aprobación y exámenes médicos. Pero tenga en cuenta que, aunque la póliza se renueva, sus primas podrían incrementar cada año.

Siguientes pasos

Encontrar un seguro de vida económico después de los 50 años puede ser un reto –a menudo los mayores de 50 tienen diferentes necesidades que los solicitantes más jóvenes. Si está buscando una póliza que sea fácil de calificar y proteja a sus seres queridos de los gastos del final de la vida, puede querer considerar un seguro de vida de Lincoln Heritage Life Insurance Company®.

Hemos protegido a los adultos mayores y sus familias por más de 50 años. Nuestras pólizas son de aprobación fácil, no se requiere examen físico, y le da a su familia el efectivo que necesitan dentro de las 24 horas de ser aprobada la reclamación. Podemos emitir su cobertura en base a sus respuestas a preguntas de salud en nuestra solicitud de una sola página.